Hot News

國際投資機構為何要做責任投資?

文章發表:2019/12/16

好的公司治理除了掌握商機,也要預防風險。社會與環境風險雖然不是財務性的,卻可能帶來財務影響。例如:勞工權益影響團隊穩定度、個資保護影響客戶安全感、網路安全影響公司留客與營運、忽略環境保護影響公司形象與訴訟風險、爭議性貸款投資影響金融機構形象、授信投資對象影響貸款資產品質與報酬。好的企業會將公司治理、社會共榮、環境保護當成責無旁貸的天職,而近幾年國際投資人更已經積極要求金融機構要有合宜的檢視制度,以評估所投資放款對象的ESG表現,實踐責任投資與責任放貸。

以長期眼光來看,實踐責任投資與責任放貸的金融機構除了得到敬重,也有助吸引客戶,尤其新世代客戶與員工越來越重視所工作或往來對象的永續作為,金融機構跟一般企業一樣,常常要回答的問題已經不再只是賺多少錢,而是賺錢的方式是否同時考慮社會責任,顯然企業價值觀的重要性已經不亞於獲利性了。

大多數投資機構參考外部ESG評等機構所製作的ESG評等報告,進一步分析企業ESG表現。目前國際上比較知名的ESG評等機構,包含:DJSI、FTSE Russell、MSCIESG Rating及Sustainalytics等。ESG評等機構各自發展其研究方法論,而資料收集的方式大致有二種:分析企業所公開之資訊(如:FTSE Russell及MSCIESG Rating)、請企業填覆問卷(如:DJSI及Sustainalytics)。各家ESG評等報告是投資機構分析參考工具之一,因為大部分ESG資料庫是透過蒐集公司揭露之公開資訊來做評比,有時候會因為公司資訊揭露不足導致企業抱怨ESG評等分數未能真實反映企業實況,但透過這樣的機制,企業和投資機構溝通後,加強自我檢視,改善其資訊揭露後也有助提升少數股東權益。

責任投資七大類型

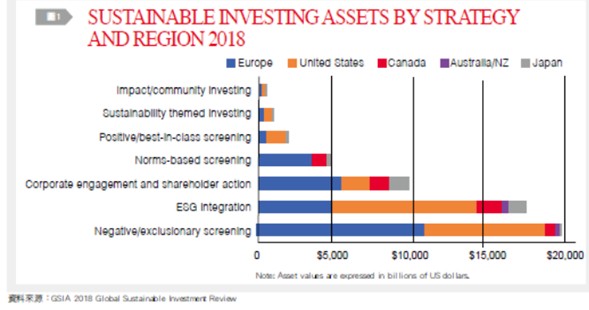

各投資機構的責任投資作法不盡相同,全球永續投資聯盟(GSIA)將責任投資分類為7種作法,其中「負面/排除性選股」(Negative/exclusionary screening)是最常被使用的責任投資作法,也就是根據特定的ESG標準將某些企業或產業(如:爭議性武器產業)列入不投資名單中,而2018年全球投資機構所管理資產中有高達19.8兆美元採取負面/排除性選股。其次是「ESG整合投資」(Integration of ESG factors),係指投資機構在投資分析過程中,除了分析投資對象的財務績效表現及未來成長性等項目外,也會分析企業如何管理ESG風險及機會;ESG整合投資在全球的投資金額則高達17.5兆美元。

ESG整合投資僅分析投資對象的ESG表現,但無法讓企業改變其ESG不佳的行為,因此投資機構進一步透過「企業議合及股東行動」(Corporate engagement and shareholder action)與企業進行對話溝通,或透過股東會投票權利要求企業有所改變,提升永續作為。投資機構本身會設定幾個議合主題,經過評估分析後,挑選要議合的企業,並持續觀測企業改善的情形。此外,投資機構除了自己個別和企業議合外,也會透過一些主題式的倡議活動與其他投資機構聯手與企業議合。

氣候變遷已成為全球金融業關注重點

氣候變遷對全球社會的影響越來越劇烈,世界各國紛紛提出以2030年為目標的減碳承諾,而企業又是溫室氣體排放最大的來源,因此近年來國際組織積極推展與氣候變遷相關的倡議活動,由投資機構與企業議合,希望督促企業重視氣候變遷風險對企業營運的影響,以達成巴黎氣候協定目標。台灣金融業以國泰金控較積極參與國際倡議活動,早在2016年便加入AIGCC,是台灣唯一加入的金融業,同時也擔任AIGCC主席。

Climate Action 100+(簡稱CA100+)是由PRI及前述四大機構投資人氣候變遷聯盟共同發起,為期5年的大型倡議活動,於2017年12月12日正式啟動。目前全球已有320家以上的投資機構簽署參與CA100+倡議活動,管理資產規模高達33兆美元,台灣參與簽署的有國泰人壽及國泰投信。CA100+將溫室氣體高排放量的全球前100大企業列為優先議合對象,另外也與極有機會推動清潔能源轉型或是面臨氣候相關金融風險的企業進行議合,目前CA100+已在全球選出161家企業,亞洲企業有32家,其中3家為台灣企業——台塑石化、鴻海及中鋼。此倡議活動希望企業管理階層能正視問題,闡明董事會對氣候變遷風險/機會的職責和監管,採取行動降低整個企業價值鏈的溫室氣體排放量,依循「氣候相關財務揭露建議書」(TCFD)框架,加強氣候變遷相關的財務資訊揭露。

國際金融穩定理事會(Financial Stability Board,簡稱FSB)在2017年6月發布「氣候相關財務揭露建議書」(Task Forceon Climate-related Financial Disclosures,簡稱TCFD),目的是協助企業自願性、一致性揭露氣候相關的財務資訊,以提升公司透明度與對氣候風險/機會的管理與監督,並提供投資人及其他利害關係人決策參考資訊。法國是目前唯一將TCFD入法的國家,在能源轉型法(French Energy Transition Law)第173條要求投資機構揭露氣候變遷資訊,並闡述其如何為低碳能源轉型及其他環境目標做出貢獻。

亞洲各國積極推動綠色金融

氣候變遷及環境汙染對亞洲國家影響深遠,亞洲各國政府近年大力推展各項綠色金融政策及行動方案,也要求上市公司揭露氣候變遷及環境相關資訊。香港金管局也在2019年5月公布推動綠色金融三大框架,其中提到將提升銀行業在銀行貸款及其他業務因應氣候變遷風險的管理,並根據國際標準建立量度框架及基準;也將與銀行業商討以訂立綠色及永續金融具體目標。

日本綠色金融網絡(GFNJ)於2018年底成立,希望讓綠色金融成為日本金融市場的主流。日本環境省於2017年推出日本綠色債券指南,也在2018年推出綠色債券發行金融支持計畫,以提供綠色債券發行成本部分補貼。日本退休基金GPIF今年也陸續和歐洲投資銀行(EIB)、亞洲開發銀行(ADB)及世界銀行(World Bank)簽署合作協議,將購買綠色債券,以推動友善環境的綠色產業發展。

台灣行政院也在2017年核定金管會所提之「綠色金融行動方案」,內容涵蓋授信、投資、資本市場籌資、人才培育、促進綠色金融商品或服務深化發展、資訊揭露、推廣綠色永續理念等7大面向,計25項措施。和上述幾個國家相比,台灣的綠色金融規劃也已有部分成果,建議台灣政府持續關注亞洲及國際各國發展情形,如:參考歐盟綠色金融分類標準(EU taxonomy),更明確定義綠色產業。

政府及企業都應持續關注國際永續發展趨勢

責任投資、企業永續、社會環境永續議題在國際上已如火如荼進行中,金管會雖然早在2013年就發布「強化公司治理藍圖」推動台灣企業重視公司治理,發展時點較其他亞洲國家早,但這幾年亞洲國家已急起直追,除了公司治理外,也推出環境及社會相關政策,從政府到企業全體積極動員,建議台灣政府機關應多了解其他國家政策及實行細節,讓台灣的政策發展方向和國際趨勢一致。

台灣企業在全球供應鏈扮演重要角色,不可能置身事外,若能盡早通盤分析企業本身和國際優質永續企業的落差,建構企業永續管理框架、策略及作業流程,並公開於公司網站或CSR報告書中,讓投資機構及相關利害關係人能充分了解企業在ESG相關資訊,並透過與投資機構溝通對話、持續改善,就能真正落實企業永續經營。