Hot News

建構下世代金融科技力,金融科技共創平台

文章發表:2021/11/01

金管會協力金融總會共同建置「金融科技共創平台」,為我國金融科技發展的重要里程碑。搭配「金融科技發展路徑圖」推動措施,即規劃由金管會結合周邊單位的專業及力量設置共創平台,協力推動未來金融科技發展之各項工作。

《經濟學人》在「金融科技將如何蠶食銀行業務」(How fintech will eat into banks’business)一文中,深刻描繪著曾經的資本之王――銀行業,如今因為金融科技來勢洶洶,倘若業者不積極轉型,恐面臨被便利的數位金融服務所取代。過去我們習慣銀行是金融服務的提供者,從信用卡到抵押貸款再到投資理財建議。然而,現在這些服務都受到威脅,最明顯的改變是非傳統金融業的影響力正在增長,這使得銀行用來支持貸款的資產負債表價值下降。科技巨頭正在利用其平台的優勢競爭力,卯足全力進軍銀行的主要業務。就好像整個行業都被箝制住了,有朝一日可能會淪於被淘汰的命運。

金融業面臨重塑挑戰

如今又碰上疫情這個嚴峻的新考驗,大流行帶來的金融科技浪潮正在加速零售和電子商務的轉型,金融業也正面臨重塑的挑戰。以支付來說,2021年從實體支付到線上支付的轉變是戲劇性的。全球無現金交易的占比已經上升到原本預計在2到5年內達到的水準。在美國,今年4月,光是數位銀行流量增加了85%,網路銀行註冊量更是增加200%。一些公司在金融科技的浪潮中獲利,而另一些公司將被遠遠拋在後段班。一個新時代即將來臨:傳統銀行現在僅占全球銀行、支付行業及金融科技總市值的72%,這個數字低於2019年的81%和10年前的96%〔圖1〕。

對於傳統金融業來說,數位金融或是網路銀行部門需網羅具備編程語言能力的求職者至關重要。具有Python、Java、C++、R和SQL等編程語言和Windows、Linux和Unix等操作系統工具技能的求職者,比較容易受到青睞,然而,掌握最新國際法規知識的專家,更能確保數據處理的高透明度,同時保護個資。

不只區塊鏈技術被證明在金融業中具有強大助益,隨著技術領域的快速發展,網絡安全也必須更新,因為網路犯罪仍然是一個威脅。根據美國國土安全部資料顯示,2021年1至6月的惡意網路活動增加了1,000%以上,金融機構受駭客或是刻意攻擊的事件頻傳,因此在轉型上也特別需要防止這類網路犯罪的發生。金融機構必須確保其金融服務受到最完整的保護。

需要更多跨界、跨業人士

融合跟快速適應,應該是金融業在發展數位領域上對員工及相關求職者的期望。不可否認,每個快速發展的行業都存在激烈的競爭,金融業數位轉型也不例外。不少專家認為,由於金融技術本質上以數據為中心,具有金融概念知識的技術專家將受益最大。

投資者認為,嵌入式金融(Embedded Finance)漸漸將信貸、保險和投資整合到非金融應用程序或網站中,這意味著金融業需要更多跨界、跨業的專業人士,透過非傳統金融的思維與技術,藉此優化原有的金融生態。市調機構Juniper Research在《嵌入式金融:主要趨勢、市場機會、市場預測(2021-2026)》同樣指出,因為科技的衝擊下,近年零售業在AI的支出將從2019年36億美元(約新台幣1,000億元),提升到2023年的120億美元(約新台幣3,360億元)。其中金融業更是無可避免的關鍵行業之一。

銀行和金融科技公司都在競相整合原有提供的服務。例如俄羅斯在今年9月領先的網路搜索和叫車應用程序Yandex,表示將收購該國最大的網路銀行。經營肯尼亞電信公司Safaricom的負責人彼得˙恩德格瓦(Peter Ndegwa)直言,希望當地消費者直接透過電信服務取得支付、貸款、財富管理和保險等各項金融生活所需。

有助銀行獲得豐厚利潤

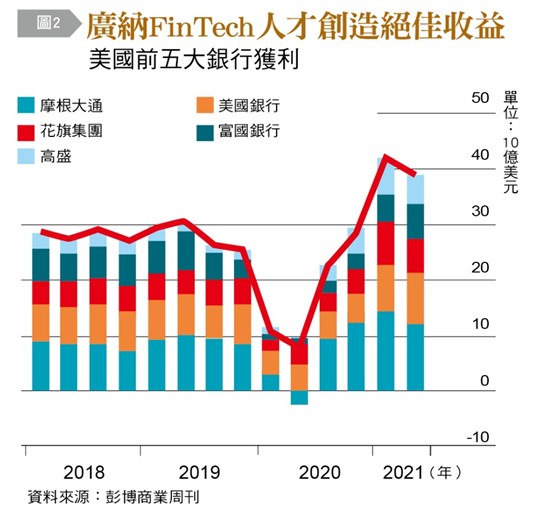

由此可知,金融業的納才標準不能僅僅是過去習以為常的那一套,像是銀、證、保業務、信託、貨幣市場等實務及業務推廣,更重要的是更多跨領域的金融科技人才,對法務、監理、科技等等理解,同時包含科技力、金融力及程式力的能力建構,尤其過去一整年以來,美國銀行業都享受著利潤豐厚的回報,隨著交易活動的蓬勃發展,加上金融科技的幫忙,為公司發行股票和債券,並在股票和債券中做市的投資銀行獲得了豐厚的利潤。從銀行今年Q2收益來看,美國前5家銀行業者,包含美國銀行、花旗集團、高盛、摩根大通和富國銀行,總利潤達到了390億美元,是去年Q2的5倍,比2018和2019年的平均季度利潤高出約40%〔圖2〕,因此,廣納各式金融科技人才為產業帶來豐富的收益,成為金融業首要任務。

《經濟學人》更指出,疫情造成的最明顯改變之一,將是「由數據資料賦能的服務,納入生活更多面向」,《哈佛商業評論》則預期,疫後數位轉型將更加迫切,且數位轉型的重點不在於技術,在於能力建構。該文提醒,數位轉型的重點比較不在於技術,而在於人。因為「幾乎所有的技術都能買到,但調整因應更數位化未來的能力,取決於能否培養下一代的技能、縮減人才供給與需求之間的落差,以及讓自己與他人的潛力在未來不會過時」。因此,金管會特別在2020年底協力金融總會共同建置「金融科技共創平台」,這是我國金融科技發展的一個重要里程碑。搭配去年Q3發布之「金融科技發展路徑圖」推動措施,即規劃由金管會結合周邊單位之專業及力量設置共創平台,協力推動未來金融科技發展之各項工作。經過與金融總會及相關單位的討論,共創平台將依功能別,先設置能力建構組、數據治理組、監理科技組及廣宣交流組等執行小組。

目標:建立人才大水庫

其中,能力建構組由台灣金融研訓院擔任召集人,以建立金融科技人才大水庫為目標,並推動多元認證管道,厚植數位金融所需各領域之金融科技人才,同時促進產學合作,以工作坊或黑客松加強學術與實務連結,並運用區塊鏈建立並管理金融科技人才資料庫,預計達成兩大目標,首先是規劃設計金融科技證照制度,包括分類、考試項目如實作、資格條件及評分標準等。再者規劃與金融科技證照相應之訓練課程、書籍、宣導方式等配套作業。

「金融科技能力認證機制」採取分科檢定,組合取證的認證模式,吸引科技專才往金融領域發展,或現職金融從業人員進行工作技能轉型。此認證機制運用職系之分類,針對金融機構需求高但技術或人才有落差的業務,導入資源優先推動。機制內若干科目之培訓驗證均包含實作,俾利縮短學用落差,引導潛力人才成為實務應用的即戰力。透過認證機制能為金融業吸納科技人才創造更有利的環境,助金融機構數位轉型一臂之力。不只在金融科技方面,從現在到未來在內涵上均有嶄新面貌,對新一代有志於金融的年輕人,應該培養何種金融科技能力,都是政府跟金融業者關心的重要議題;因此無論是開放銀行的資料串接搭配即時的監理科技,或是顧客行為的龐大資料整合,都使金融業越來越需要雲端資料儲存與敏捷運算的能力。

期待金融科技共創平台啟動後,民間、政府一起為金融科技努力;再者透過人才培養,未來將集結相關金融科技領域等人才;然後是樹立監理科技生態圈,利用監理科技管理各企業是否合規管理,或監測業者之營運活動,並協助其完善法規遵循;最後是透過上述的努力打造屬於台灣金融科技特色之共創環境,希冀擴大國際金融市場,全面提升台灣金融科技能見度!